Pas på skattefælde i dine investeringer

Det er gratis at tilmelde sig Dansk Aktionærforenings nyhedsbrev, hvor du får aktietips hver uge.

To principper for beskatning af gevinster

Som privat investor bør du kende to principper for beskatning. Når du investerer frie midler (undtagen aktiesparekonti), kan du vælge mellem lagerbeskatning og realisationsbeskatning. Lagerbeskatning benyttes altid i forbindelse med pensioner og aktiesparekonti.

Vælg den rigtige beskatning

Når du vælger værdipapirer til frie midler, skal du være opmærksom. Investerer du frie midler i akkumulerende investeringsforeninger, der er lagerbeskattede kan du, med de gældende skatteregler, komme til at betale skat af gevinster, du ikke har haft.

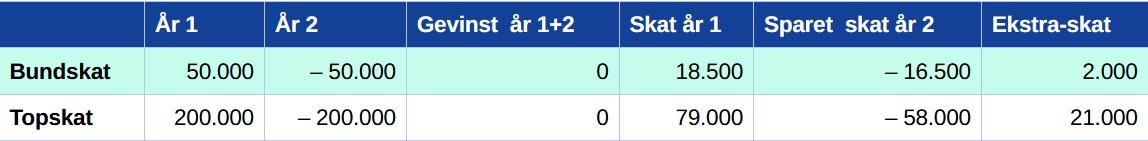

Et forenklet regneeksempel fra revisionsselskabet PwC viser forskellen (satser for 2024). Har du eksempelvis en gevinst på 50.000 kr. det ene år og et tab på 50.000 kr. året efter, står du med en skatteregning på 2.000 kr. selvom din samlede gevinst over de 2 år er 0 kr.

Betaler du topskat og har du et større udsving i gevinst og tab på f.eks. +/- 200.000 kr. bliver ekstraskatten forholdsmæssigt meget større.

Et regneeksempel

Forenklet regneeksempel for investering på hhv. 50.000 og 200.000 kr. Cirkatal i kroner. Forudsætning: kapitalindkomst = 0 kr., ugift. Kilde: Revisionsgigant advarer: Private investorer risikerer skat af afkast på 0 kr. (finans.dk)

Ifølge PwC skyldes denne noget bizarre beskatning blandt andet, hvordan skattesatserne er skruet sammen.

Har du positiv kapitalindkomst, beskattes den med 37 %. Betaler du topskat og har du kapitalindkomst over 50.500 kr. betaler du ca. 42 % i skat af den overskydende kapitalindkomst. Er du gift og betaler topskat, er indkomstgrænsen for, den høje sats på 42 %, det dobbelte, dvs. 101.000 kr.

Er din kapitalindkomst negativ, er skattebesparelsen ca. 33 % for de første 50.000 kr., og for negativ kapitalindkomst herudover er skattebesparelsen ca. 25 %. Er du gift, er skattebesparelsen, hvis du betaler topskat, 33 % op til en samlet negativ kapitalindkomst på 100.000 kr. og 25 % for kapitalindkomst herover.

Eksemplet viser tydeligt, at de gældende satser og regler, har åbenlyst urimelige konsekvenser for almindelige opsparere og investorer. Du kan jo ikke planlægge din aktiegevinst for det enkelte år, det afhænger af markedet.

Abonner på vores Youtube-kanal her:

Ansvarsfraskrivelse: Artikler, analyser, klummer eller interviews mm. i Aktionæren og på shareholders.dk kan ikke erstatte individuel rådgivning. Undersøg og vurder altid selv de investeringer, du overvejer, ud fra din investeringsstrategi, risikovilje og tidshorisont. Synspunkter og anbefalinger svarer ikke nødvendigvis til Dansk Aktionærforenings holdninger. Dansk Aktionærforening og skribenterne kan ikke påtage sig ansvaret for eventuelle tab, som du måtte pådrage dig ved at følge anbefalinger i Aktionæren.