Derfor skal du investere i aktier

Derfor skal du investere i aktier

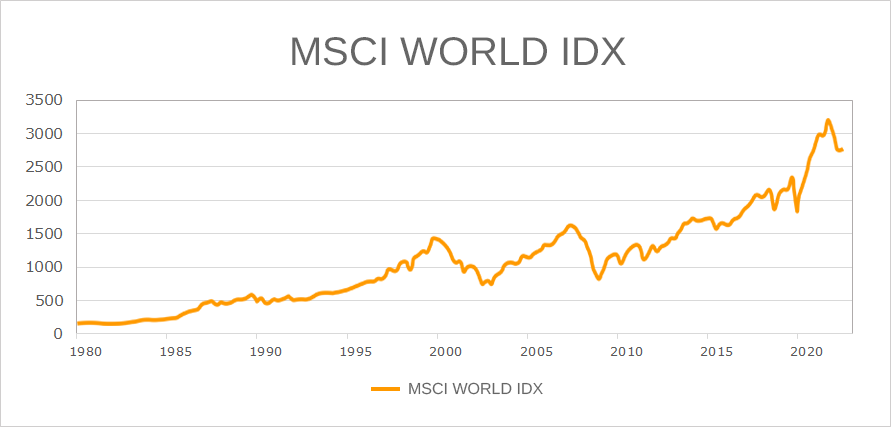

Selvom investering i aktier indebærer høj risiko, kommer du sandsynligvis ikke uden om at have en del aktier i din opsparing. Selv hvis du ønsker lav risiko, er det en fordel for dig at have aktier. Sådan har det været i meget lang tid, og der er ingen tegn på, at det ændrer sig foreløbig, så du kan lige så godt vænne dig til det.

Derfor bør aktier være en naturlig del af din opsparing og formue. Det kan være i din pensionsopsparing på en aktiesparekonto, børneopsparing eller i eget depot med frie midler.

Lav rente og høj risiko er den nye normal

Det er blevet mere risikabelt at investere, og du er nødt til at tage en højere risiko. De dage er for længst forbi, hvor du kunne købe en obligation med en nominel rente på 5-6 % og leve af afkastet de næste 10-15 år. Nu skal du arbejde for dit afkast på en helt anden måde. Den risikofrie rente (på en 10-årig statsobligation) er negativ eller tæt på nul i Danmark og andre lande, der kan være sikker havn for dine investeringer.

Har du opsparing eller formue, betyder denne udvikling, at risikoen i din portefølje sandsynligvis er steget. Er du pensionist står valget ofte mellem at sænke forbruget eller at hæve risikoen.

Læs også: Pas på for lav risiko

Renten på mange obligationer har i lang tid ligget omkring 0 %, og en del har tilmed negativ rente og risiko for kurstab ved en rentestigning. Og den lave rente har nu varet så længe, at vi ikke længere kan se det som midlertidigt. Det er den nye normal på de finansielle markeder.

Selvom den er steget lidt siden nytår 2021, er renten fortsat lav – realrenten er endda faldet, fordi inflationen er steget. Og har du eksempelvis gæld i realkredit, er din motivation for at afdrage (af risikohensyn) sandsynligvis lille.

Aktier er en nødvendig del af din formue

Det har været en rigtig dårlig forretning udelukkende at have obligationer i porteføljen de seneste 10 år. En portefølje med få eller ingen aktier er de seneste 20 år distanceret med mange længder af porteføljer med en 60/40- eller 80/20-fordeling af aktier og obligationer.

Derfor er der god værdi i at have en væsentlig andel aktier i porteføljen, når du investerer langsigtet – hvis du altså kan tåle risikoen. Alene det årlige udbytte udgør 2-4 % på mange aktier, og altså væsentligt mere end du kan forvente på mange obligationer.

Vælger du en fornuftig investeringsstrategi, kan du holde fast i den i turbulente perioder, hvor kursen på aktier svinger meget. Netop udsvingene er årsagen til, at investering i aktier giver et højere afkast end fx investering obligationer på længere sigt. Du kan ikke få både stabil kurs og højt afkast.

Accepter risiko i din opsparing

Investering i aktier indebærer høj risiko, men du kan ikke undvære aktier i din opsparing. Selvom du vil have lav risiko i din økonomi, er det en fordel for dig at have aktier i porteføljen.

Forsøger du helt at undgå risiko i din opsparing veksler du let risiko i porteføljen til et sikkert tab, fordi du ikke får et tilstrækkeligt afkast af dine penge.

Du må derfor acceptere, at du er nødt til at tage en risiko med dine penge, men din risiko skal heller ikke være større, end du kan tåle og leve med.

Du kan minimere din risiko i aktier ved at sprede dine investeringer på mange forskellige aktiver, først og fremmest aktier, obligationer og fast ejendom.

Hvor stor risiko kan du tåle?

5 gode råd til at sprede din risiko ved investering i aktier:

- Køb kun aktier, hvis du har en lang tidshorisont, eller hvis du har råd til at tabe penge. Det er fornuftigt at have en tidshorisont på mindst 7-10 år, når du køber aktier.

- Køb mange forskellige aktier til porteføljen – hav aldrig kun aktier i en eller få virksomheder. Invester mange forskellige steder i verden med mange forskellige valutaer.

- Køb aktier i forskellige sektorer, – det er eksempelvis ikke godt alene at have finansaktier eller IT-aktier – det viser historien tydeligt.

- Køb kun aktier for en del af din formue, – det er en god idé at have forskellige aktivtyper, som fx obligationer og fast ejendom. Når den ene falder i værdi, stiger den anden.

- Køb investeringsforeninger, hvis du ikke har penge nok til at fuldføre råd 2 til 4 uden, at omkostningerne bliver for store. Vælg indekserede investeringsforeninger, fordi omkostningerne typisk er lavere her.

Når der er lavkonjunktur, og du har fået tab, får du nemt berøringsangst for aktier. Det bør du undgå. Se i stedet aktieinvesteringer som en måde at få den rigtige risiko i din portefølje.

Køb og sælg aktier løbende

Du kan håndtere usikkerheden i aktiemarkedet ved at fordele dine køb og salg af aktier (og obligationer mm.) jævnt over tid. Genplacer afkast og nye placeringer løbende, det giver dig et afkast tæt på markedsafkastet på lang sigt.

Der kommer perioder med højt afkast, hvor du kan være glad. Men der kommer også perioder med tab, og her skal du ikke bekymre dig for meget, for det er normalt, når du investerer i værdipapirer.

Med denne strategi bør du ikke have penge stående for længe, der ikke er investeret rigtigt. De skal placeres i værdipapirer, der passer med din strategi i dag, for du ved ikke, om du får et afkast i morgen.

Der kan komme store kursfald, men det kan også blive begyndelsen på et nyt opsving. Du skal også kunne investere i dette usikre marked, ellers går du glip af afkast på lang sigt.

Vær opmærksom på, at denne investeringsstrategi forudsætter, at du har den rigtige risiko i din portefølje. Er du ikke sikker på risikoen i din portefølje, bør du gennemgå dine investeringer og tilpasse din risiko.

Stockpicking virker ikke

Stockpicking er at forsøge at udvælge bestemte aktier, som du forventer vil stige særligt meget. Det er en fascinerende tanke, men mange undersøgelser viser, at det ikke giver bedre afkast.

Derfor skal du ikke tro eksperter og rådgivere, som anbefaler stockpicking. Det kan ikke dokumenteres, at stockpicking på sigt giver dig et bedre afkast end passivt forvaltede investeringsforeninger.

Har du en større portefølje, kan du godt vælge en række enkelt-aktier som en del af din investering, men vælg ikke, ud fra forudsigelser om, hvilke aktier vil stige mest.

Hvornår skal du sælge aktier?

Når du investerer i aktier, er den bedste strategi langsigtet baseret på køb og hold. Det betyder, at du først skal sælge dine aktier, når du skal bruge pengene.

Du bør undgå kortsigtet spekulation, hvor du løbende køber og sælger ud fra forventninger om, at bestemte markeder eller aktier stiger eller falder fremover. På den måde sparer du handelsomkostninger, og du taber heller ikke penge, når du gætter forkert.

Når du benytter en køb og hold-strategi, kan du eksempelvis investere i indeksfonde og ETF’er med lave omkostninger.

Med en køb og hold-strategi bør du cirka en gang om året rebalancere risikoen i din portefølje. Det gør du ved at sælge ud af de værdipapirer, der er steget, og købe op af værdipapirer, der er faldet siden sidste rebalancering.

Investeringsomkostninger er afgørende for dit afkast. Investerer du i ordninger eller produkter med høje løbende omkostninger, kan det have meget negative effekter på dit afkast, og hvordan din formue udvikler sig fremover.

Undgå så vidt muligt private banking og formueplejeordninger i bankerne, da disse ofte tager 1-3 % i omkostninger hvert år, uden det giver dig nogen ekstra værdi for din aktieinvestering. En ekstra årlig omkostning på bare 1 % kan i løbet af 30 år koste dig cirka en million kroner.

Du skal ikke acceptere løbende omkostninger på din investering i aktier, der er større end 0,5-1 % om året. Du kan investere med lave omkostninger via en aktiesparekonto eller eget depot i banken. I mange pensionsordninger kan du investere i aktier gennem billige investeringsforeninger og ETF’er.

Artikel fra nyhedsbrevet FinansNYT fra Finanshuset i Fredensborg.