Sådan gør du når aktierne falder

Fald i aktiemarkedet er normalt

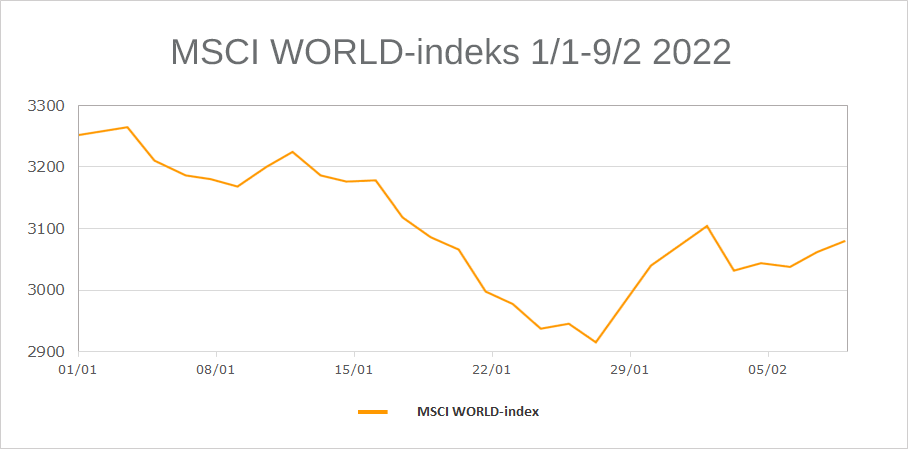

Faldende aktiemarkeder og stigende renter skaber usikkerhed og panderynker blandt investorer. Vi modtager mange spørgsmål fra kunder, om hvordan de som opsparere og investorer skal reagere i den nuværende situation. Her følger det generelle svar til alle investorer.

Når markederne falder som nu, er det godt at have en god hukommelse. For det er sket før – mange gange… og det vil ske igen – mange gange – fremover. Det er sådan de finansielle markeder fungerer.

3 ting du kan gøre når markederne falder

Der er 3 ting, du kan gøre, når markederne falder – se hvad vi anbefaler sidst i artiklen.

Få aktietips hver uge - tilmeld dig nyhedsbrevet her

1. Gå i flyverskjul

Hvis du har muligheden, kan du sælge alle aktier i porteføljen og gå kontant – det er dog klart vores anbefaling, at du kun gør dette i meget sjældne tilfælde. Det vil kunne reducere din risiko, men det medfører en del ekstra omkostninger og negative renter. Dertil kommer et nyt problem: Hvornår skal du gå ind i markedet igen? Det spørgsmål er meget svært at svare på, når markedet er uroligt.

2. Tilpas din risiko

Det kan ikke udelukkes, at du har for stor risiko på enkeltpapirer eller i den samlede portefølje, hvis det er lang tid siden, du har rebalanceret. Derfor kan du benytte lejligheden til at tilpasse din portefølje – og hvis du ønsker det, sænke eller hæve din risiko. Gå først og fremmest efter at fjerne usystematisk risiko.

Det kan umiddelbart lyde underligt, at det kan være en god ide at hæve risikoen, men se på det som en mulighed for at øge dit afkast. Du bør dog med stor sandsynlighed holde fast i din valgte risiko og blot huske at rebalancere løbende.

Når den nuværende forsyningskrise er forbi, vil nogle virksomheder ikke have de samme muligheder. Det er ikke alle virksomheder, der klarer den høje inflation og ændrede konkurrenceforhold der følger. Gamle forretningsmodeller og tunge balancer med stor gæld får det ofte svært, i perioder med priskonkurrence.

Læs den originale artikel fra Finanshuset her.

3. Hav is i maven

Erfaringen viser, at det bedre kan betale sig at blive i markedet (med den rigtige risiko) og tage nogle tab en gang imellem, end at gå glip af gevinster ved at sælge og komme ind i markedet igen for sent.

Corona-krisen i 2020 er et godt eksempel. Mange investorer solgte deres aktier, da aktierne faldt i marts 2020 og kom først ind igen for sent. Nogle er slet ikke kommet ind igen og er derfor gået glip af de betydelige stigninger, der har været siden.

På et tidspunkt vil aktiemarkedet have tilpasset sig den højere rente og udhulingen af den fremtidige indtjening i virksomhederne. Inflationen falder formodentlig til det normale leje omkring 2 %, og forhåbentligt får vi et mere normalt renteniveau. En rente på risikofrie obligationer på 1-2 % i stedet for 0 % vil være godt. Det vil være tegn på, at væksten har det bedre.

Alt dette bliver afklaret i det kommende år.

Hvad gør du med din kontante formue?

Det kan være svært at få dig selv til at investere din kontante formue i aktier og obligationer i øjeblikket. Det er dog langt fra sikkert, at det er en fordel at lade være. Det afhænger af de grundlæggende valg for dine investeringer. Sandsynligvis skal du gå ind i markedet så hurtigt som muligt af samme årsager, som beskrevet ovenfor.

De grundlæggende valg for dine investeringer er risikoønsker, likviditetsbehov, skatteforhold, omkostninger, tidshorisont og afkastmål.

En anbefaling

Historisk kan vi se, at investorer med is i maven – og den rette risiko i porteføljen – har de bedste chancer for at få et godt afkast på lang sigt. Derfor anbefaler vi i Finanshuset vores kunder, at de fastholder deres strategi, når de har den rigtige risiko og spredning i formuen.

De fleste investorer forfalder til at se alt for kortsigtet på sine afkast. Det er det lange afkast, som er vigtigst – det er tydelig, hvis du sammenligner graferne i denne artikel. Hav is i maven, og rebalancér risikoen i dine investeringer i løbet af 2022, og gør det løbende fremover.