7 tech-aktier har slået alle andre

Det er gratis at tilmelde sig Dansk Aktionærforenings nyhedsbrev, hvor du får aktietips hver uge.

Langt de fleste investorer vil gerne have et højt afkast – det er meget forståeligt. Men i længden er det næsten umuligt at skabe et overnormalt afkast ved at udvælge nogle få lovende aktier. Netop i år ser det dog ud til at nogle investorer virkelig rammer jackpot.

De seneste 10 år har tendensen været, at enkelte aktier bærer store dele af et indeks. Det er rigtig skidt for aktiemarkedet generelt og et tegn på, at der er noget, der ikke fungerer.

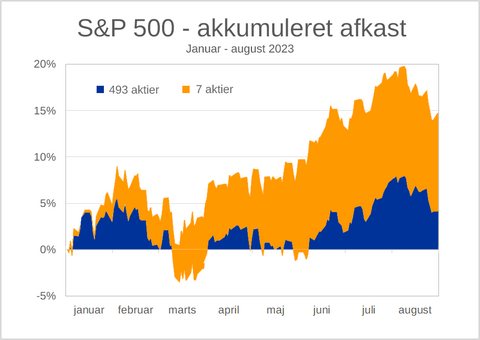

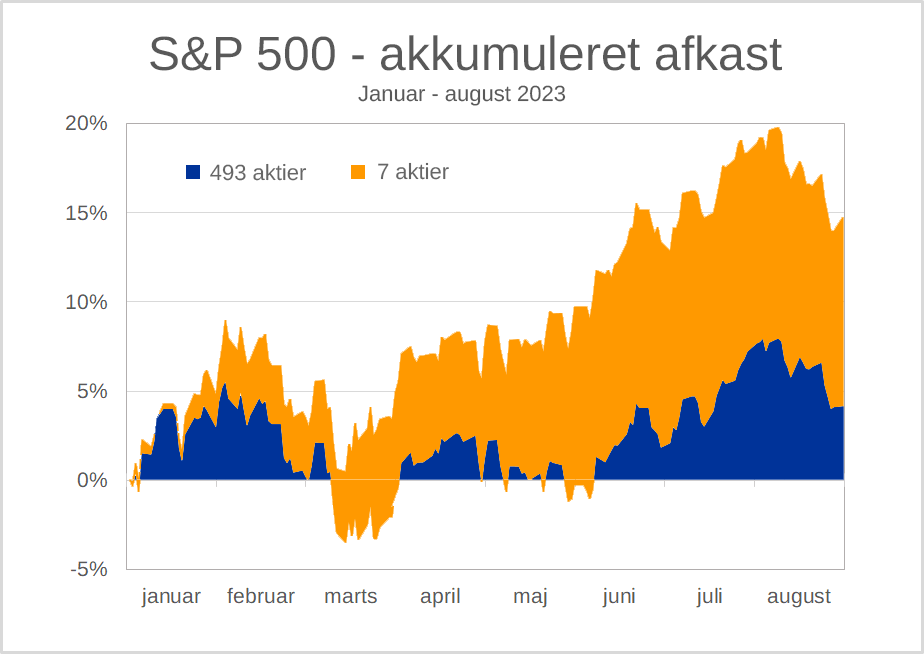

I 2023 skiller 7 aktier sig ud på USA’s førende aktieindeks S&P 500. Det er Mag 7 – The Magnificent Seven, 7 aktier der alene står for 71 % afkastet i indekset i årets første 8 måneder. Afkastet for det samlede S&P 500-indeks var 15,3 %, heraf leverede Mag7 10,8 %, og de resterende 493 aktier leverede de resterende 4,5 %.

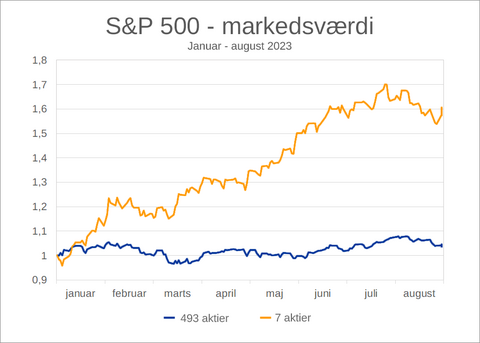

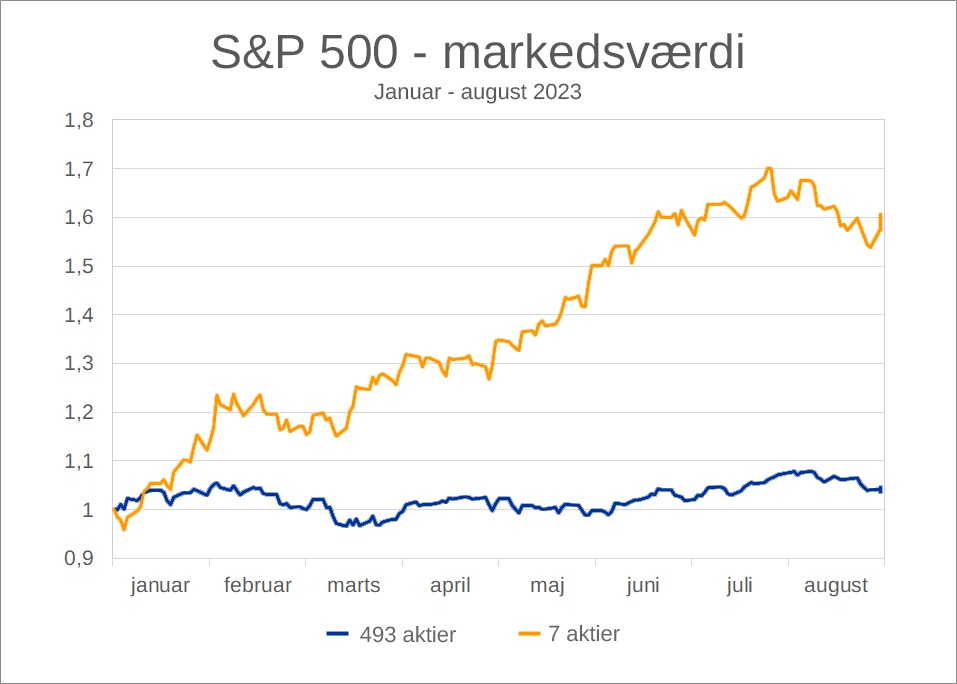

Den nominelle værdi af S&P 500 primo 2023 var 32,1 billioner dollars og ved udgangen af august var værdien 37,1 billioner dollars. (En billion er 1000 milliarder.) Mag7-aktierne er en særlig type aktier, de er alle meget store tech-virksomheder.

The Magnificent Seven – Mag7

- Alphabet (Google)

- Amazon

- Apple

- Meta (Facebook)

- Microsoft

- Nvidia

- Tesla

Hvis du havde investeret alle dine penge i disse 7 aktier fra årets begyndelse, ville din afkastkurve for 2023 se ekstremt godt ud, og du havde opnået et afkast på 60 % i året indtil nu.

Til gengæld ville din portefølje være sammensat meget usystematisk, og det ville give dig en enorm risiko, hvis kurserne falder hurtigt igen. Du kunne også have fået et et meget højt afkast (omkring 50%), hvis du havde investere dine penge i Novo fra årets begyndelse. Men så havde din portefølje været endnu mere usikker, da den så kun havde indeholdt en enkelt aktie.

Undgå usystematisk risiko

Pointen er, at når du investerer i aktier, er det ikke nok at få det højest mulige afkast i 8 måneder af ét år, det gælder om at få et godt og sikkert afkast gennem mange år. Derfor er en usystematisk risiko i porteføljen dårligt.

Usystematisk risiko medfører, at din portefølje kan svinge meget med lave og høje afkast uden sammenhæng med de generelle indeks. Du risikerer, at din portefølje falder i værdi, selvom de generelle indeks stiger, og du har ingen sikkerhed for, at din portefølje vil stige igen, når indekset stiger.

Med usystematisk risiko bliver din portefølje en lodseddel, der ganske vist kan give en stor præmie, hvis du er heldig. I år blev lodsedlen trukket ud for de investorer, der gamblede på aktier fra tech-giganter i USA.

Alle kan være heldige, men det er kun få, der er det, så det dur ikke som generel strategi at have lodsedler i din portefølje. Har du en stor andel af Mag7-aktier i din portefølje, bør du overveje at sælge for at sænke din risiko.

Ansvarsfraskrivelse: Artikler, analyser, klummer eller interviews mm. i Aktionæren og på shareholders.dk kan ikke erstatte individuel rådgivning. Undersøg og vurder altid selv de investeringer, du overvejer, ud fra din investeringsstrategi, risikovilje og tidshorisont. Synspunkter og anbefalinger svarer ikke nødvendigvis til Dansk Aktionærforenings holdninger. Dansk Aktionærforening og skribenterne kan ikke påtage sig ansvaret for eventuelle tab, som du måtte pådrage dig ved at følge anbefalinger i Aktionæren.