Alm. Brand: Bank eller ikke bank – det er spørgsmålet

Denne analyse blev bragt i Aktionæren 8, 2020.

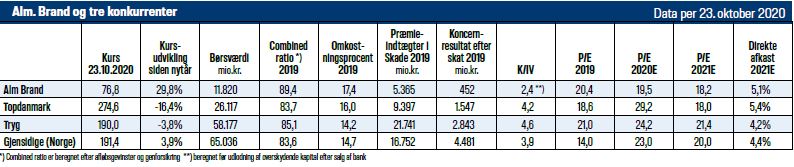

Forsikringsselskaber er ikke blandt de aktier, der tiltrækker sig mest opmærksomhed. Alm. Brand har oveni købet længe stået lidt i skyggen af de to andre børsnoterede forsikringsselskaber, Tryg og Topdanmark. Det har ændret sig i år, hvor kursudviklingen for Alm. Brand er vendt - vel at mærke af gode grunde, der også betyder, at stigningen kan fortsætte.

Alm. Brand adskiller sig fra sine to børsnoterede konkurrenter ved også at omfatte en bank. Det er et levn fra den tid, hvor mange troede, at såkaldte finansielle supermarkeder, det vil sige kombinationen af bank, forsikring, realkredit m.m., var afgørende for at opnå styrke og vækst. Hos Alm. Brand har banken dog bidraget med alt andet end vækst og styrke, men trods flere år med trecifrede milliontab holdt den tidligere, mangeårige topchef Søren Boe Mortensen, fast i banken.

Salg af bank åbner muligheder

Han blev i oktober 2019 fyret og udskiftet med Rasmus Werner Nielsen, som set udefra har tilført Alm. Brand en ny dynamik. Der er etableret nye partnerskabsaftaler, en stor del af den øvrige ledelse er blevet udskiftet, der er udmeldt ambitiøse finansielle mål, og senest er bankaktiviteterne blevet solgt til Sydbank, endda til hvad der ligner en god pris. Mens langt de fleste børsnoterede banker handler med stor rabat til indre værdi, lykkedes det at sælge Alm. Brand Bank til 95 procent af indre værdi. Salget afventer i øjeblikket myndighedernes godkendelse.

Et væsentligt element i aftalen med Sydbank er en strategisk partneraftale om distribution. Netop på grund af sine bankaktiviteter har Alm. Brand været afskåret fra at lave aftaler med andre banker om distribution af forsikringsprodukter. Manglen på en sådan distributionskanal har hæmmet i konkurrencen med Top og Tryg, der har aftaler om distribution med henholdsvis Nordea og Danske Bank.

Sund forsikringsdrift vurderet lavt

Når salget af banken falder på plads, formodentlig den 30. november, vil Alm. Brand være en ren forsikringskoncern og dermed sammenlignelig med de børsnoterede konkurrenter, Tryg og Topdanmark. Og sammenligningen er slet ikke ufordelagtig for Alm. Brand. Det afgørende forsikringstekniske nøgletal, combined ratio (erstatningsprocent plus omkostningsprocent), var således i første halvår 86,5 mod 84,4 henholdsvis 87,2 hos Tryg og Topdanmark.

Efter salget er det planen at udlodde overskydende kapital i form af et ekstraordinært udbytte på 8 kroner per aktie. Herefter vil egenkapitalen være lige over 3 mia.kroner eller cirka 20 kroner per aktie (efter regulering for indtjening siden 30. juni og hensættelse til ordinært udbytte). Aktien vil derefter handle til et kurs/indre værdi forhold klart under konkurrenternes – trods sammenlignelige forsikringstekniske nøgletal.

Oveni kommer et større potentiale til forbedring af driften, blandt andet fra distributionsaftalen med Sydbank, og faktisk har Alm. Brand hævet sine finansielle mål i forbindelse med meddelelsen om salget. Der sigtes nu efter en præmievækst på mindst tre procent i 2021 og fem procent i 2022, hvilket er højt i forsikringsbranchen.

Forudsigelige indtægter, et vist vækstpotentiale og lav vurdering betyder, at anbefalingen er klart køb.

Klik på tabellen for at se den i fuld størrelse.