Novo Nordisk: Gul førertrøje men hvor længe?

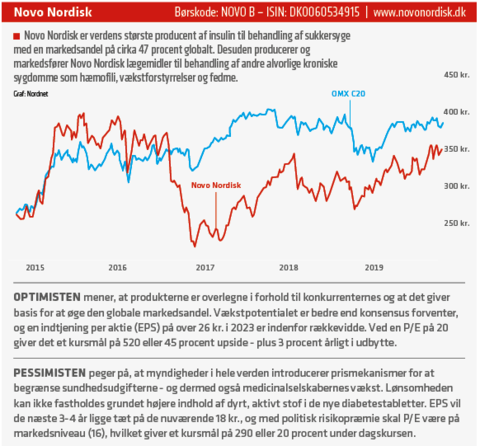

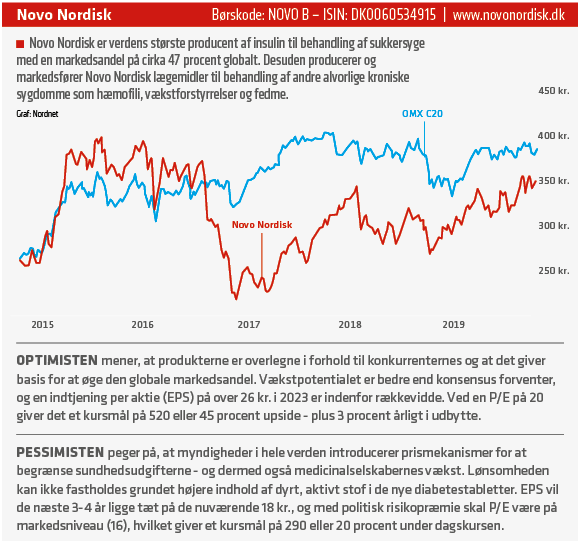

Trods god markedsposition, fornuftig kapitaldisciplin, solid hovedejer og et marked med volumenvækst har aktiekursen alligevel de sidste fem år bevæget sig sidelæns. Stemningen og vurderingen af aktien har ændret sig siden 2015, så hvad er det fundamentale billede og hvordan ser fremtiden ud?

Siden 2000 er antallet af diabetikere globalt vokset 6 procent om året til 425 millioner i 2018. I samme periode er omsætningen øget 10 procent årligt, driftsresultatet med 13 procent og indtjeningen per aktie (EPS) 15 procent som følge af køb af egne aktier til annullering.

Siden 2015 er omsætningen dog fladet ud omkring 110 mia.kr., mens driftsindtjeningen har ligget omkring 48 mia.kr. Perioden har været kendetegnet ved to underliggende skift: 1) salget af væksthormon og bløderprodukter er faldet fra 24 mia.kr. til 18 mia.kr., eller nogenlunde det samme som diabetesprodukterne er steget i omsætning, og 2) på det amerikanske marked er omsætningen stagneret. Bruttoomsætningen er steget, men rabatterne er steget tilsvarende.

Ikke realistisk at forvente højere priser

Ifølge International Diabetes Federation forventes 1,5 procent årlig vækst i antallet af diabetikere globalt. I det nuværende politiske miljø er det tvivlsomt, om insulinproducenterne kan prissætte de nye og meget bedre produkter til stadig højere priser.

Samtidig sker den største stigning i antallet af diabetikere i regioner med lavere økonomisk råderum per indbygger såsom i Indien, hvorfor prisudviklingen må forventes tæt på det generelle inflationsniveau.

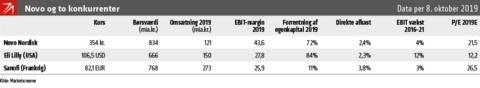

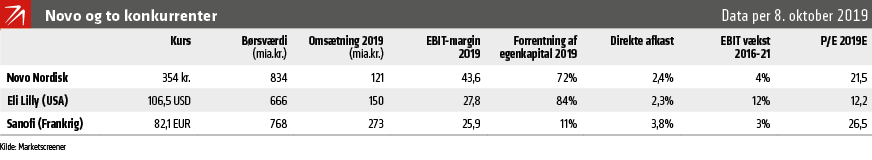

Bruttomarginen er allerede omkring 85 procent, mens driftsmarginen er i underkanten af 45 procent. De nye pillebaserede diabetes behandlinger kræver større andel af dyrt, aktivt stof, så derfor er det svært at se bedre indtjeningsmarginaler.

Biopharma-divisionen med væksthormon og blødermedicin lever lidt i skyggen af diabetesaktiviteterne, til trods for at bløderdivisionen har højere lønsomhed og bidrager med 20 procent af driftsindtjeningen for hele selskabet.

Frem mod 2045 må Novo derfor realistisk set øge omsætningen 3-4 procent om året, mens lønsomheden sandsynligvis holder niveauet. Takket være den gode kapitaldisciplin kan EPS stige 5-7 procent årligt.

Frem til 2021 vil omsætningen vise pæn vækst båret af nylanceringer, for eksempel nyligt godkendte Rybelsus til behandling af diabetes 2 i tabletform.

Opkøb og nye anvendelsesområder er jokere

Opkøb er en mulighed, men siden det mislykkede forsøg på at købe Belgiske Ablynx i 2018 har der været stille på området.

Andre anvendelser af Novos produkter skaber nye indtægtskilder, idet multipel sklerose åbenbart kan holdes i skak med diabetes produkter. Der er også indikationer for, at diabetesmedicin kan reducere depression. Ingen af disse muligheder er afspejlet i aktien i dag.

Aktien følges tæt af 30 børsmæglere og mindst 300 institutionelle investorer. Prisdannelsen burde derfor være tæt på perfekt.

Aktiemarkedet handler med en gennemsnitlig P/E på 16 og et selskab med høj sandsynlighed for vækst, uden gæld, historisk god performance, god ejer og kapitaldisciplin bør handle med en P/E på 20. Ud fra denne enkle vurdering bør aktien derfor handle til 325-375 kr. baseret på den aktuelle indtjening. I 2024 nærmer EPS sig 25 kr. og kurspotentialet kan dermed være op til kurs 500. Novo ser således ud til at kunne holde førertrøjen de næste 3-5 år.

Ole Søeberg ejer aktier i Novo Nordisk og har gjort det i 30 år, bortset fra en kort periode i 2016-17, hvor han var "Novo naked". Desuden er han formand for Dansk Aktionærforening.