Investeringerne i AI fortsætter, mens afkastet på dem falder

Teknologiaktier, og især softwareaktier, har haft en hård start på året. Dog har sektoren siden slut 2022, i takt med udbredelsen af AI og lanceringen af Chat CPT, nærmest kun bevæget sig op af, og ser man på de store teknologivirksomheders fremtidige investeringsplaner, er deres tro på AI som fremtidigt tema bestemt ikke blevet mindre.

Når det er sagt, ser markedet i dag anderledes på de store investeringer end man gjorde for 6 måneder siden. Før steg de store teknologiaktier hver gang man øgede investeringsplanerne, da markedet tolkede dette som en bekræftelse af, at de store AI investeringer gav virksomhederne gode afkast. De sidste par kvartaler har dette dog ændret sig, og et bestemt nøgletal i virksomhedernes regnskaber kan være forklaringen på, hvorfor markedet nu bliver bekymret, når teknologivirksomhederne endnu engang opjusterer deres investeringsforventninger.

LÆS OGSÅ:

Valueinvestor vurderer: Dansk aktie langt mere værd

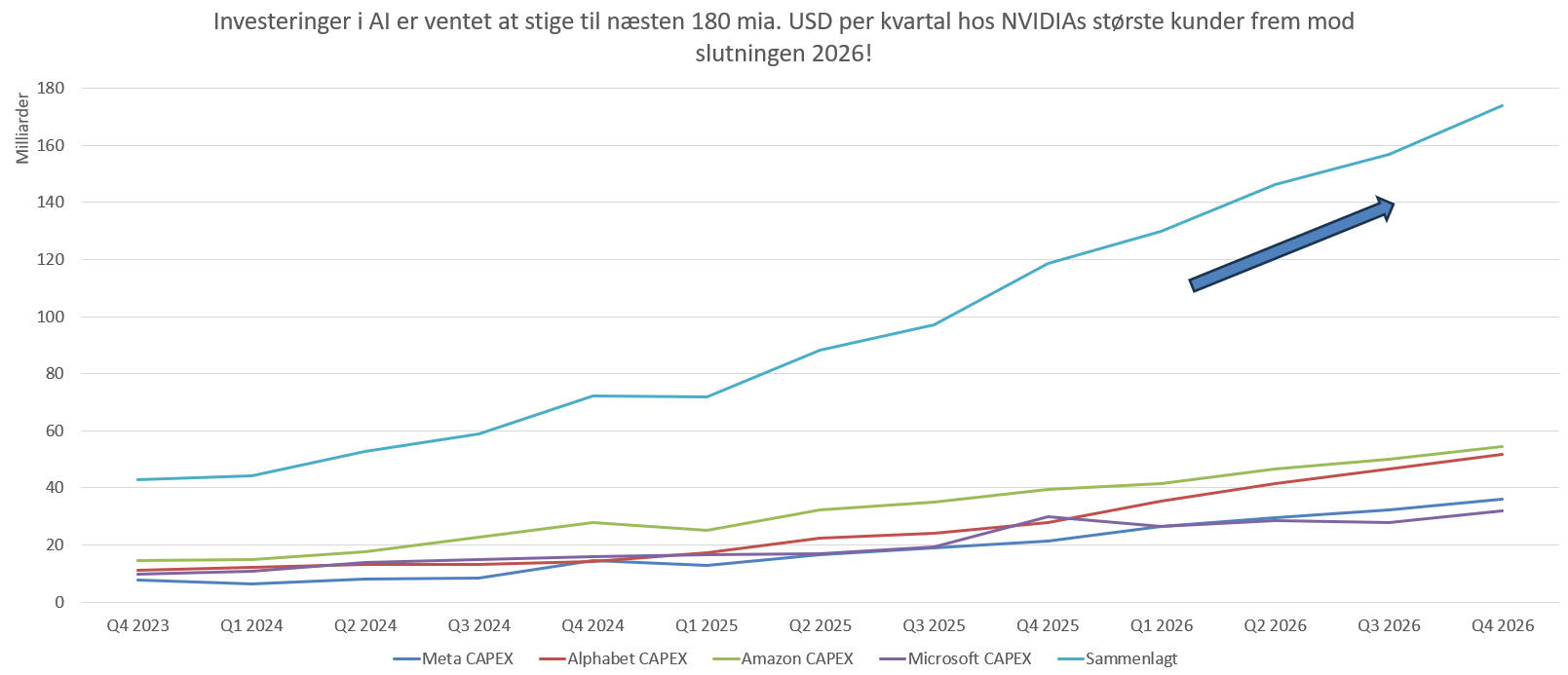

NVIDIAs største kunder er Meta, Alphabet, Amazon og Microsoft, og som vist nedenfor er deres investeringer (CAPEX) kun gået en vej siden 2023. Sammenlægger man de 4 virksomheders kvartalsvise investeringer, brugte de ca. 40 mia. USD i slutningen af 2023. Frem mod slutningen af 2026 er dette ventet at nå næsten 180 mia. USD. Altså en stigning på over 300 % på blot 3 år!

Kilde: Saxo Bank, Bloomberg, Tal fra Q1 2026 og frem er markedsforventninger.

Den store og voksende investeringslyst hos NVIDIAs største kunder kan forklare, hvorfor AI chips / hardware aktier har haft en god start på 2026 relativt til resten af teknologisektoren. Investeringerne i AI fortsætter og vokser hos samtlige store teknologivirksomheder, og det betyder simpelt forklaret flere penge i kassen hos virksomheder som ASML, Lam Research, KLA og Applied Materials, der alle producerer det udstyr der bruges til den stigende efterspørgsel indenfor både logik- og hukommelseschips.

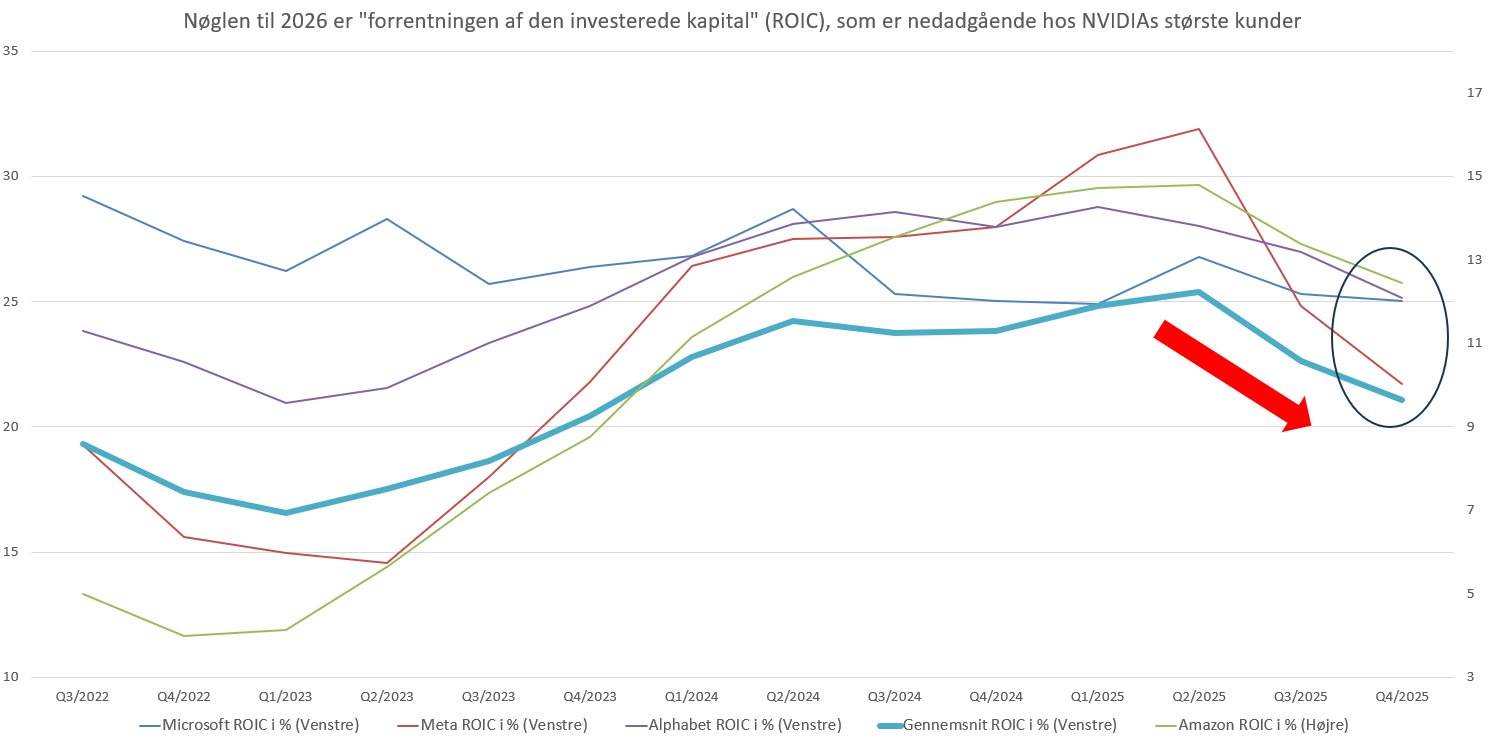

Som sagt før, ser markedet dog ikke længere de voldsomt stigende investeringsplaner som en positiv katalysator for de store teknologiaktier. Hovedgrunden til dette kan være virksomhedernes udvikling i ROIC (forrentning af den investerede kapital). Simpelt fortalt betyder ROIC, hvilket afkast virksomhederne opnår af den kapital de investerer i f.eks. AI.

LÆS OGSÅ:

Ny modelportefølje: 10 kæmpeaktier på tilbud

Som vist nedenfor steg den gennemsnitlige ROIC hos de 4 store teknologivirksomheder fra Q1 2023 og frem til Q2 2025, men de sidste 2 kvartaler er kurven knækket, hvilket kan være første tegn på, at de store AI investeringer begynder at ramme virksomhedernes ”afkast” negativt.

Kilde: Saxo Bank, Bloomberg

Fortsætter denne tendens igennem 2026, kan det i sidste ende betyde, at de 4 virksomheder vil komme til at nedjustere deres CAPEX/ investeringer i AI, og det kan få hele sektoren til at tage et dyk.

Vi har allerede de seneste måneder set et stort fald i softwareaktierne med begrundelsen af, at AI kan ”disrupte” deres produkter og forretning. Man kan dog også tolke det store fald som, at AI simpelthen bare ikke har givet den indtjeningsvækst hos virksomhederne man havde håbet på.

LÆS OGSÅ:

Faste årlige udbytter og løbende aktietilbagekøb

Derfor bør man som investor tænke godt over ens eksponering til teknologiaktier. Både software og hardware. Investeringerne er forsat store i AI, og det kan holde hånden under dele af teknologisektoren. Betyder den faldende ROIC dog på sigt, at investeringerne bliver mindre end ventet, kan dette også betyde lavere kurser for chipaktierne. For hvis software virksomheder ikke opnår de afkast og indtjeningsforbedringer de havde ventet, vil det naturligt nok ramme den fremtidige investeringslyst i AI.

”Teknologiøkosystemet” hænger sammen, og derfor giver det ikke mening, at softwareaktierne fortsætter deres nedtur mens hardware stiger. Er AI implementeringen en succes der skaber produktivitetsforbedringer i fremtiden, bør der findes vindere indenfor både hardware og software, og udebliver de samfundsmæssige fordele og fortsætter virksomhedernes ROIC ned, bør begge undersektorer være tabere på sigt.

Abonner på vores Youtube-kanal her:

Ansvarsfraskrivelse: Artikler, analyser, klummer eller interviews mm. i Aktionæren og på shareholders.dk kan ikke erstatte individuel rådgivning. Undersøg og vurder altid selv de investeringer, du overvejer, ud fra din investeringsstrategi, risikovilje og tidshorisont. De nævnte aktier er ikke købsanbefalinger. Dansk Aktionærforening og skribenterne kan ikke påtage sig ansvaret for eventuelle tab, som du måtte pådrage dig ved køb.