Kan du tjene penge på ESG?

Denne artikel blev bragt i Aktionæren 6, 2020.

Ved udgangen af 2018 var der globalt investeret for over 31,000 milliarder dollars i investeringsfonde med fokus på ESG. Det tal ventes at stige til over 40.000 milliarder dollars ved udgangen af i år.

Ser man bort fra de etiske og moralske aspekter omkring bæredygtige investeringer, så er det store spørgsmål, om det som investor kan betale sig at investere mere ansvarligt og bæredygtigt? Eller om det tværtimod koster på afkastet?

Et andet relevant spørgsmål er, om de stadig mere udbredte ESG-scorer fra forskellige analysehuse af de børsnoterede selskaber, kan hjælpe til at forbedre det risikojusterede afkast på din aktieportefølje?

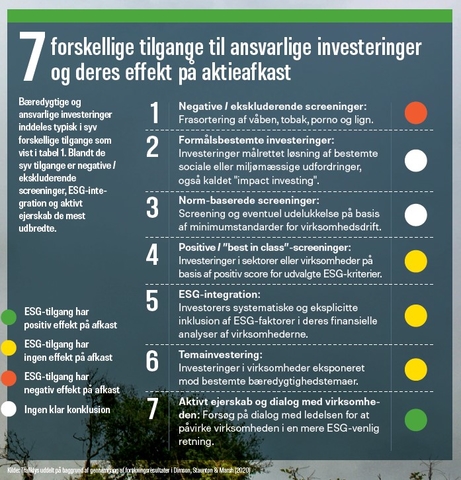

Det lyder som simple spørgsmål at svare på, men både teoretisk og empirisk er det langt fra så simpelt. Selv her i 2020, efter over 30 år med etiske investeringer, er uenighederne fortsat store, og forskningsresultaterne giver ikke et klart svar.

Dog er der især på et punkt klar evidens for forbedret afkast, og det er måske især dette punkt, du som investor kan få gavn af at holde øje med.

To modstridende teorier

Stadig flere investorer, herunder de fleste danske pensionskasser med ATP i spidsen, argumenterer for, at ESG-screeninger og en bæredygtig og ansvarlig investeringstilgang vil forbedre afkastet. Argumentet er, at ved at inddrage forhold som miljø, arbejdstagernes forhold og gennemsigtighed i ledelsesarbejdet reducerer denne type virksomheder risici, der ellers kunne skade vækst og indtjening på langt sigt.

En anden skole af holdninger mener derimod, at ESG-overvejelser vil skade afkastet, da det begrænser investeringsuniverset i kraft af, at en række selskaber simpelthen udelukkes. Samtidig vil det negative pres på aktiekursen i de udelukkede selskaber presse deres kapitalomkostninger, og dermed også deres langsigtede afkast, op. Ved at gå ud af denne type aktier, også kaldet syndefulde selskaber, overlades et højere forventet afkast til de investorer, der ikke på samme vis er plaget af etiske eller moralske skrupler.

Ud fra et rent teoretisk perspektiv er der altså langt fra enighed om, hvorvidt bæredygtige investeringer betaler sig rent afkastmæssigt.

Historiske data giver intet klart svar

Empirisk blafrer svarene også noget i vinden, dog med enkelte interessante resultater, som du kan få gavn af som aktieinvestor.

Pionererne indenfor bæredygtige investeringer, begyndende tilbage i 1970’erne og frem, fokuserede meget på at screene og udelukke selskaber for uetiske og syndefulde produkter såsom tobak, våben og porno.

De mest omfattende studier viser, at de såkaldte syndefulde aktier i perioden 1900-2019 klarede sig markant bedre end det generelle marked, både globalt og nationalt. Det siger selvfølgelig ikke noget om, hvordan det vil gå fremover. Det kunne således tænkes, at netop et øget bæredygtigt fokus i dag vil ændre konklusionen fremadrettet.

Nyere analyser viser også, at det historiske merafkast på syndefulde aktier forsvinder, hvis der tages højde for typiske faktorer som størrelse, value, momentum og kvalitet. Endelig viser analyser, at de syndefulde aktier kun udgjorde – og fortsat kun udgør – nogle få procent af den samlede markedsværdi og derfor ikke gør en stor forskel for det samlede afkast.

Problem: Hvordan måles ESG?

Stadig flere analysefirmaer laver ESG-vurderinger af de børsnoterede selskaber her i Danmark og i udlandet, og tildeler selskaberne en samlet, vægtet ESG-score. Indtil nu er der ingen håndfaste og robuste konklusioner om, hvorvidt anvendelsen af disse tal forbedrer det risikojusterede afkast, når man gennemgår de efterhånden mange analyser på området. Et stort problem ved at bruge ESG-screeninger er, at de forskellige analysehuse, der leverer sådanne scorer ofte er meget uenige om de enkelte selskabers ESG-score (se boks om Tesla).

Nogle forskere kigger på, om der er en sammenhæng mellem en høj ESG-score og en god regnskabsmæssig performance, andre sammenligner selskabernes ESG-score med deres markedsafkast.

Som de tre professorer Dimson, Staunton og Marsh nøgternt konstaterer i en nyere rapport (se boks), så kan man konkludere ud fra de mange analyser, der efterhånden er foretaget, at der er en sammenhæng mellem en virksomheds ESG-score og dens performance – enten regnskabsmæssigt eller kursmæssigt, men analyserne kan ikke forklare årsagssammenhængen. Det kan altså ikke konkluderes, at en høj ESG-score medfører gode regnskabsresultater eller omvendt – eller om en helt tredje og ukendt faktor kan forklare sammenhængen.

Andre forskere har undersøgt kursreaktionen på aktier, hvor der kommer en negativ begivenhed på bæredygtigheds- og ansvarlighedsområdet og finder en markant negativ kurseffekt, mens der ikke er synderlig effekt af positive begivenheder. Dog viser studierne, at kursreaktionen er taget voldsomt af de seneste år og næsten er forsvundet, hvilket kunne være et tegn på, at investorerne er blevet bedre til at indregne de forskellige ESG-risici, virksomhederne er eksponeret overfor.

I dag er mange investorer især interesseret i tal for virksomhedernes CO2-udledninger, og flere har en forventning om, at der findes en slags grøn faktorpræmie. Der er stor uenighed, men de nyeste og mest omfattende analyser konkluderer, at der indtil videre ikke kan påvises overbevisende evidens.

ESG-fonde og indeks

En direkte måde at undersøge, om der er en gevinst eller tab ved ESG-investering, er at sammenligne afkastet med konventionelle aktieindeks. Mange artikler, især fra børsmæglere, konkluderer, at der er et merafkast. Mere akademiske studier, hvor der renses for andre faktorer, viser derimod intet signifikant merafkast.

Bemærk, at selv om der ikke måtte være et merafkast, koster det tilsyneladende heller ikke at inddrage ESG-forhold i investeringsovervejelserne.

En anden tilgang er at se på performance på indeksniveau. Dimson, Staunton og Marsh ser på tre af de mest udbredte ESG-indeks og finder en meget signifikant underperformance på det ene og neutral relativ udvikling på de to andre. Så igen, ingen effekt, hverken positiv eller negativ.

Endelig er der aktivt ejerskab, og her sker der til gengæld noget mere iøjnefaldende. Det første studie fra 2015 undersøgte over 2.000 eksempler, hvor investorer engagerede sig aktivt. I de tilfælde, hvor resultatet blev et succesfuldt samarbejde, sås et markant merafkast på i gennemsnit syv procent indenfor de efterfølgende 12 måneder.

Nyere analyser helt frem til 2019 har bekræftet de første resultater. Analyserne viser også, at jo større ejerandel en investor har, jo flere investorer, der går sammen, og jo mere moden virksomheden er, desto større er sandsynligheden for et succesfuldt samarbejde og efterfølgende løft i aktiekursen.

To nylige analyser fra investeringsbankerne Morgan Stanley og UBS tyder på, at det er værd at holde øje med selskaber i konflikt med større grupper af investorer om topledelsens aflønning. Sådanne selskaber giver oftest langt lavere afkast end det generelle marked, sandsynligvis fordi uenighederne dækker over større underliggende problemer i virksomhederne.

Dimson, Staunton & Marsh

De tre professorer Dimson, Staunton og Marsh fra Cambridge University og London Business School er kendte herrer i finansverdenen, ikke mindst siden deres bestseller ”Triumph of the Optimists”: 101 Years of Global Investment Returns” fra 2002. Her analyserede de afkastdata fra alverdens finansmarkeder siden år 1900. Siden er tallene blevet opdateret årligt i en rapport i samarbejde med banken Credit Suisse. Rapporterne har også gravet i andre interessante finansielle emner, og årets udgave indeholdt en gennemgang af al væsentlig forskning om bæredygtige investeringers effekt på aktieafkast. Et uddrag af rapporten findes her.

Det er efterhånden velkendt, at forskellige analysehuse kommer frem til meget afvigende ESG-scorer for det samme selskab. For eksempel får elbilproducenten Tesla højst forskellige vurderinger fra Sustainalytics, FTSE og MSCI for miljø og sociale forhold, mens der er stor enighed om scoren for ledelse.

Hvad kan du bruge resultaterne til?

Til dato har den internationale forskning ikke fundet empirisk belæg for at sige, at du som investor mister afkast ved at tage ESG med i dine investeringsovervejelser, snarere tværtimod, selv om årsagssammenhængen ikke er klar. Det gælder både ved investering i enkeltaktier og i fonde med høje ESG-scorer.

En praktisk udfordring for såvel private og professionelle investorer er imidlertid, at der ikke eksisterer en etableret og bredt anerkendt standard for beregning af ESG-scorer. De store afvigelser mellem analysehusene gør det svært at anvende tallene.

Den store variation i ESG-scorerne betyder, at du bør fokusere på de områder (for eksempel CO2-udslip, ligestilling eller mindretalsaktionærers rettigheder), der er vigtige for dig –eller finde et analysehus, der har samme fokus som dig.