Samsonite: På vej ud af den perfekte storm

Denne artikel blev bragt i Aktionæren 8/2019.

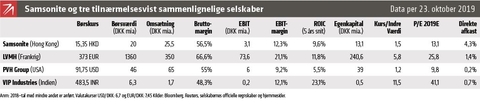

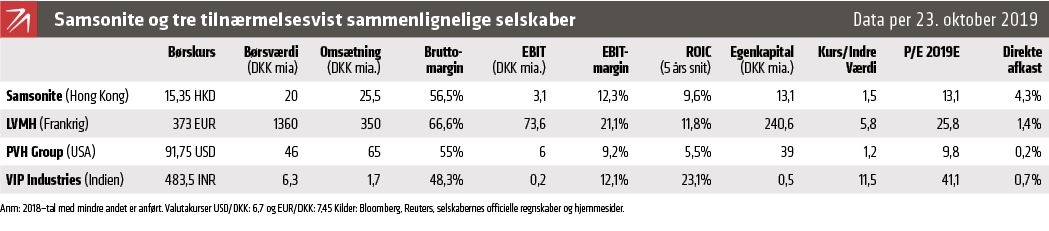

Fra børsnoteringen i 2011 og frem til 2018 formåede Samsonite at øge omsætning og ordinært resultat med henholdsvis 13 og 15 procent. Væksten skete i høj grad i kraft af opkøb, senest den amerikanske kuffertproducent Tumi i 2016, der cementerede positionen som verdens største fokuserede producent af kufferter med en global markedsandel omkring 13 procent.

Med opkøbet af Tumi blev Samsonite 5-6 gange større end nærmeste konkurrent, tyske Rimowa, der i 2016 blev overtaget af det franske modeimperium LVMH.

Samsonite er dermed velplaceret til at nyde godt af den høje og stigende vækst i efterspørgslen efter flyrejser og dermed kufferter, især i Asien. Flyskammen har ikke ramt den voksende asiatiske middelklasse, og brancheeksperter forventer fortsat vækst over den generelle BNP-vækst i mange år fremover.

Short-seller rapport ødelagde festen

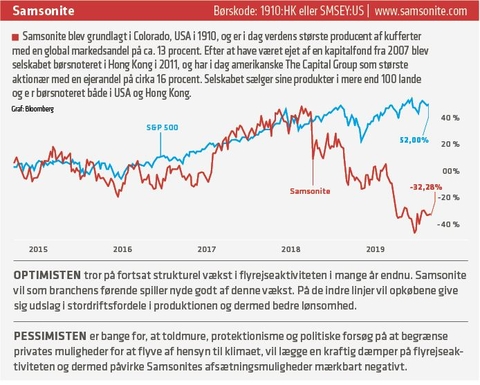

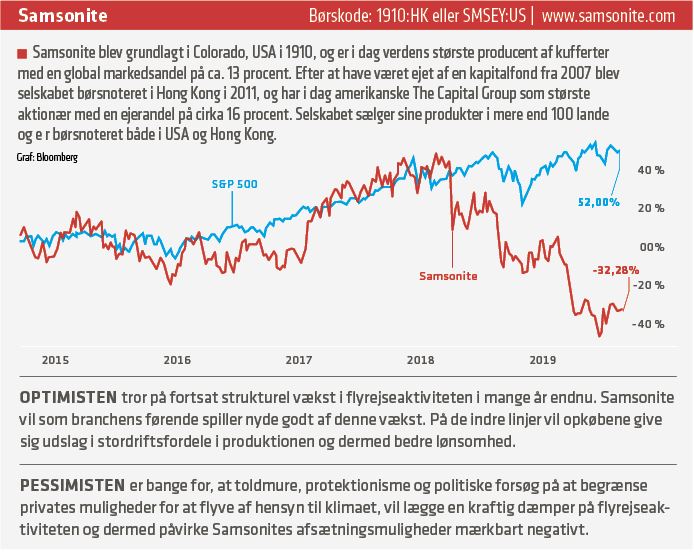

Frem til 2018 steg aktien pænt, men i foråret 2018 udsendte et nyt og ukendt short-seller selskab, Blue Orca, en rapport, der såede tvivl om en lang række forhold i Samsonite. Blue Orca mente bl.a., at Samsonites regnskabsmæssige håndtering af opkøb var uigennemskuelig, ligesom de stillede spørgsmål ved de hyppige revisorskift og ved den tidligere CEO’s lemfældige omgang med fakta i sit CV.

Blue Orca mente også, at Samsonites produkter, trods købet af premiummærket Tumi, var af relativt lav kvalitet, og at aktien derfor ikke fortjente en høj værdiansættelse.

Det lykkedes for Samsonite at forsvare sig mod de fleste af kritikpunkterne, men den tidligere CEO stod i vejen for genskabelse af tilliden. Han forlod ganske vist selskabet, men Samsonite havde fået ridser i image-lakken. Og det skulle blive meget værre.

Uheldig cocktail

Svagere konjunkturer og øget geopolitisk uro påvirkede rejseaktiviteten negativt. Men hvad værre var, så ramte Donalds Trumps øgede told på kinesiske varer Samsonite særligt hårdt. USA udgør godt 35 procent af omsætningen, mens kufferterne næsten udelukkende laves i Kina. Samsonite har forsøgt at kompensere ved at hæve priserne og flytte produktionen, men på kort sigt kom indtjening og vækst under pres.

Kursen fortsatte nedad og er i dag faldet med knap 60 procent siden starten af 2018, hvilket næppe er overraskende i lyset af usikkerheden skabt af Blue Orca og den efterfølgende cocktail af økonomiske afmatning, øgede toldsatser og geopolitisk uro.

Hvor langt skal kursen ned?

Når kursen på en aktie falder så kraftigt, så sker der ofte én af to ting. Nogen tænker: ingen røg uden ild, med andre ord at der må være noget fundamentalt galt. Men store kursfald kan også tiltrække investorer, der bevarer roen og ser på de fundamentale forhold.

Ofte er dramatiske kursfald tegn på finansielle problemer som underskud, negativt frit cash flow eller bortfald af dividende. Men Samsonite har siden 2011 haft overskud og positivt frit cash flow, udbetalt dividende og forrentet egenkapitalen med 15-20 procent. Gælden har aldrig været alarmerende høj og er nu hurtigt på vej ned.

Kursen er som i 2012, men omsætningen er dobbelt så høj som dengang. Selskabet er bredere funderet og forventes at tjene 230 mio. dollars eller 35 procent mere end i 2012.

Og så er indtjeningen endda presset af ekstraordinære forhold. Hvis lønsomheden normaliseres, handler aktien til P/E under 10. Det er alt for billigt for en global markedsleder, der historisk har øget indtjeningen med 15 procent årligt og som kan forventes at gøre det igen i de kommende år!

Henrik Ekman ejer ingen aktier i Samsonite.