Schouw & Co. leverer et rekordkvartal

Schouw & Co. er på vej til at krydse en omsætning på 20 mia. kr. for 2019 med en omsætning på 15.517 mio. kr. for de første ni måneder og et EBITDA-resultat på 1.441 mio. kr.

Koncernen opjusterede samtidig forventningerne til helåret med 200 mio. kr. fra 20,5 mia. kr. til 20,7 mia. kr. Opjusteringen kan direkte henføres til den største division, Biomar, som også fik præciseret sin EBITDA-forventning i den øvre ende af det hidtidige udmeldte interval.

Det var særlig interessant, at opjusteringen fra Biomar kom i kølvandet på de realiserede resultater i år og af de seneste kontraktforhandlinger omkring levering af fiskefoder til især de store lakseopdrættere i Norge. Det var netop disse kontraktforhandlinger, der sidste år satte en kæp i hjulet for Schouws aktiekurs efter halvårsregnskabet 2018.

CEO Jens Bjerg Sørensen udtalte i forbindelse med regnskabet, at både Biomar og Fibertex Personal Care kun i meget begrænset omfang er eksponeret mod de globale konjunkturer. Det er de to største forretningsben målt på indtjening, og det var også de to ben, der løftede eller oppræciserede forventningerne til helåret.

De forventes at generere 2/3 af årets EBITDA eller omkring 1.250 mio. kr. i forhold til hele koncernens forventede EBITDA-indtjening på ca. 1.900 mio. kr. (1.865-1.955 mio. kr.) Konsensus ligger på 1.931 mio. kr. efter offentliggørelsen af regnskabet for 3. kvartal.

Biomar er fortsat langt den største forretning med en EBITDA-forventning på 900-930 mio. kr. for 2019 og en omsætning på ca. 11 mia. kr.

I de andre forretningsben er stemningen lidt dårligere, omend det er værd at notere, at Borg oplevede en begyndende markedsstabilisering i 3. kvartal.

Stort cash flow

I forlængelse af et solidt cash flow fra driften på 724 mio. kr. i kvartalet blev nettogælden nedbragt fra 4,1 til 3,6 mia. kr. Det kan ligne et voldsomt tal for den nettorentebærende gælds størrelse, men heri indgår der 849 mio. kr. i leasinggæld, som følge af de nye IFRS16-regnskabsregler.

2019-investeringerne ligger på 800 mio. kr. i år, og det blev meldt ud, at niveauet vil være lavere i 2020. I forventning om en fortsat bedring i koncernens lidt høje arbejdskapital på 3,5 mia. kr., og et EBITDA-resultat, der ser ud til akkurat at krydse 2 mia. kr. i 2020, bør cash flowet være så stort, at aktionærerne vil se et solidt fald i nettogælden og sandsynligvis også et tilbagekøbsprogram, foruden et lille løft i udbyttet fra 13 til 15 kr. per aktie.

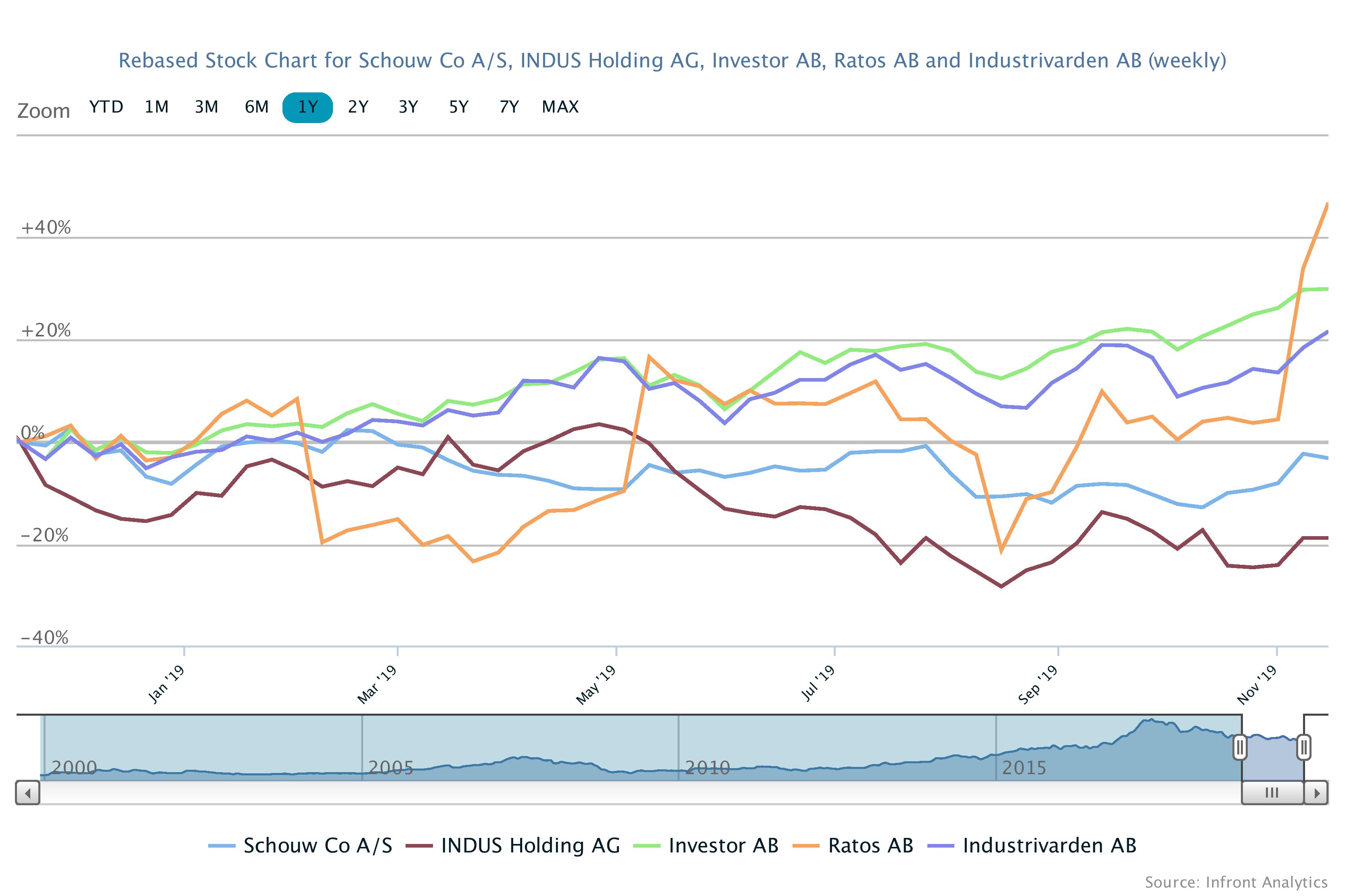

I vor seneste omtale i marts skrev, at vi nok skulle forbi 3. kvartalsregnskabet førend investorerne ville flytte fokus til 2020 og øge sandsynligheden for en indfrielse af vort daværende kursmål på 600 kr. Det er åbenlyst ikke sket, og man bør heller ikke overse, at aktien gennem hele 2019 har gennemgået et kursforløb med lavere toppe og lavere bunde.

Det ser vi som et udtryk for en begyndende usikkerhed fra investorerne omkring den økonomiske situation på globalt plan, hvor handelskrigen og dens konsekvenser naturligt har taget de største overskrifter. Vi anser det som rimeligt at antage, at investorerne er ved at tage sorgerne på forskud, og konsensus indikerer tydeligt, at toplinjen ikke står foran en eksplosion.

Konsensus for omsætningsvæksten ligger således kun på 3-4% for 2020 og 2021 – til trods for at de to store forretninger altså må anses som værende i rimelig gænge og mindre konjunkturfølsomme.

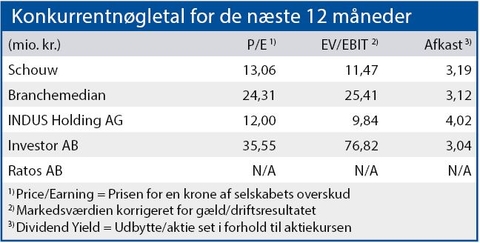

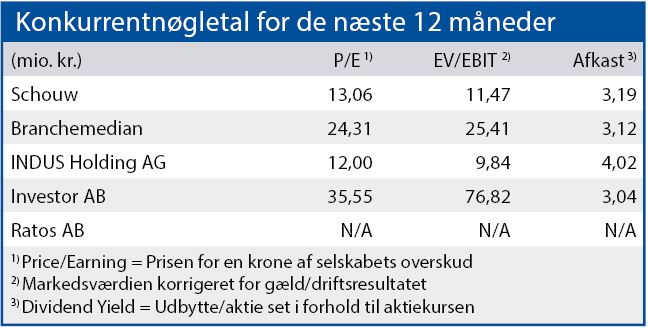

Ved den nuværende kurs handler aktien til en moderat P/E for 2019 på omkring 14 og omkring 13 for 2020. I vores øjne synes investorerne ved den nuværende kurs at undervurdere den spredning, der implicit ligger i koncernens forretninger, og den mere begrænsede risiko, som forretningen alt andet lige besidder. Vi hæfter os endvidere ved, at cash flow per aktie forventes at lande omkring 70 kr. i både 2020 og 2021.

I forlængelse af de forandrede økonomiske forhold siden vores sidste omtale i marts, sænker vi kursmålet en anelse til 550. På lidt længere sigt ser vi fortsat et højere kursmål, der ligger mere på linje med analytikernes median-kursmål lige over 600.

Børskurs på analysetidspunktet: 511,50

AktieUgebrevets kursmål (6 mdr): 550,00

Analysen er en redigeret udgave af en analyse bragt i Økonomisk Ugebrev Formue/AktieUgebrevet nr. 40/2019

Steen Albrechtsen er er analytiker for Økonomisk Ugebrev Formue (AktieUgebrevet).

Steen Albrechtsen og/eller dennes nærtstående ejer ikke aktier i Schouw & Co.

Få tre gratis numre af AktieUgebrevet ved at trykke her eller tilmeld dig gratis nyhedsmail fra Økonomisk Ugebrev formue (AktieUgebrevet) her.